こんばんは、きしやんです。

この1年ちょいを振り返ると、ハイグロに始まってSPACの乱立に続き、仮想通貨の高騰再燃、最近ではNFTの台頭が起こってからの、不動産の高騰。

C.Pキンドルバーガーの言葉を借りると『マネーは利回りを求めて国境を越える』という状況が起こっています。

これらの現象が起こる原因の1つとして、緩和し過ぎたジャブジャブなマネーの存在があります。FRBも本来ならばもっと早く金融引き締めを行っておくのが望ましいわけですが、世界中の金融への影響を鑑みると、そうもいかないんでしょうね。

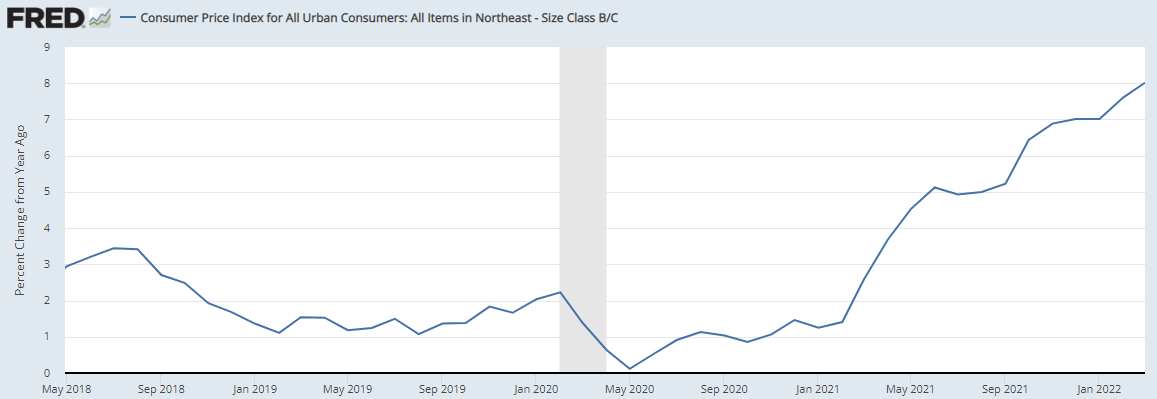

下記チャートを見てください。アメリカのインフレ率(前年同月比)になります。

たしかFRBはインフレ率の目標を平均して2%に変更したから、ある程度のインフレ率の高騰では行動しないでしょう。

しかしチャートを見る限り昨年の6月以降、前年同月比のインフレ率は5%を超える水準を維持しています。本来ならばここいらで金融引き締めを行った方が良かったんでしょう。なんせ先月のインフレ率は前年同月比で8%にもなります。

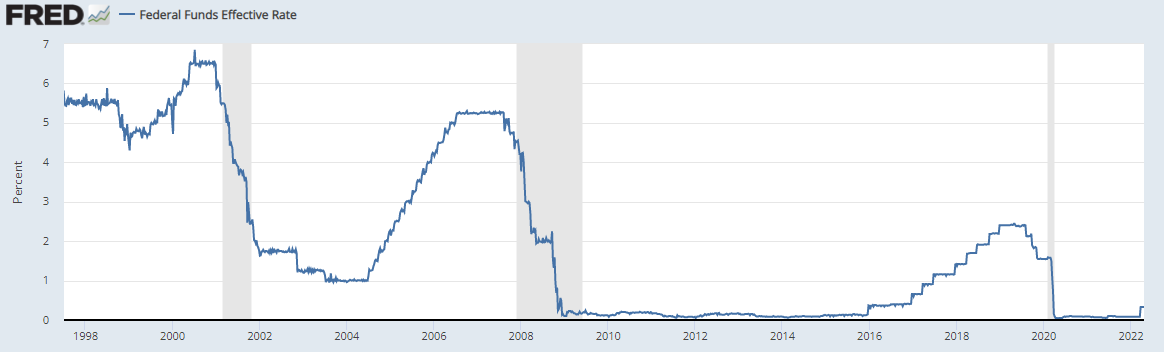

この状況を受けてFRBは来月のFOMCにて、0.5%の利上げを実施することを示唆しています。ちなみに1度に0.5%の利上げを行うのは、2000年以来です。

金融緩和でパンパンに膨れ上がった資産価格に対して、20年以上ぶりの連続0.5%利上げに耐えられるのでしょうか?

ちなみに前回の利上げ局面では、FFレートは2.4%までの引き上げが限界でした。

仮に毎回FOMCのタイミング0.5%の利上げを行うとしたら、9月21日のFOMCで2.25~2.5%に到達します。

FFレートの最高値は利上げ局面を迎えるたびに低くなるので、下手したら7月27日のFOMCの利上げでマーケットはクラッシュしかねないです。

0.5%という急ピッチでの利上げとなると、もっと早いタイミングかもしれません。

景気後退がくるかは分かりませんが、歴史を振り返ると株価クラッシュは避けては通れない気がしますね。当然ながら起こらない可能性もあります。

なもんで何度も申しますが、自身のリスク選好度・リスク許容度の応じたアセットアロケーションを維持するしかないです。

目先が不安なら、無リスク資産の割合を増やしておくのが良いかもしれません。

つみたてNISAを通じたバイ&ホールド派は、いつも通りやることないでしょう。私もそんな感じですわ。

以上です。

それでは皆様、良い投資ライフをお過ごしください☆

↓↓ブログランキングの投票ボタンです。

良ければ、ボタンをクリックしてもらえると幸いですm(_ _)m