こんばんわ、きしやんです。

covid19に始まってcovid19に翻弄された2020年がまもなく終わろうしています。

去年は11月末に第二子が産まれたから大変だったので参加できなかったななしさん 主催のベストバイストックに、今年は参加させていただきました。

せっかく投資ブログを書いているのだから、2020年に購入した金融商品で一番良かったものを書きたいし、ブロガーさんの記事も読みたい。

年の締めくくりとしてドヤ顔で記事を書きましょう!というイベントです。

昨日は りお@人生設計&投資推進中さんがベストバイストックでESAを紹介されて、次のバトンを受け取りました。

私、きしやんの2020年に於けるベストバイストックは、NASDAQに上場しているWisdom Tree社のETF、CXSEです。

9月ぐらいにTwitterで靴磨きおじさんがツイートした際にこのETFの存在を知り、そこから投資を始めました。

この記事ではCXSEの特徴と、中国がこれから覇権をとるかもしれないのなら、今こそ先行投資すべき観点をお伝えします。

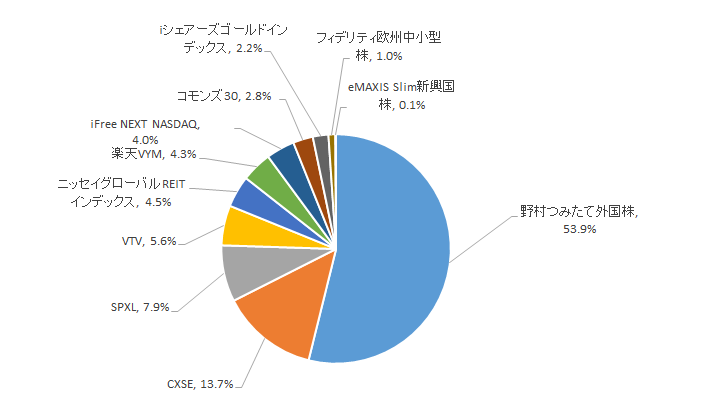

投資銘柄を紹介する前に、11月時点での私のリスク資産に於けるポートフォリオを公開しておきます。投資銘柄を他人に紹介するのなら、手の内を見せるのは大事です。

1.CXSEとは?

・基本情報

中国企業の中でも国有企業を除いた株式会社へ投資するETFになります。

本ファンドにおける非国営企業の定義としては、政府が保有する企業の発行済み株式の割合が20%未満であること。そしてCXSEの構成銘柄は、上記非国営企業を浮動株調整後の時価総額加重平均にて保有しております。

株式会社の経営者には株主への還元が求められます。そして野心溢れる経営者はその株主還元に答えつつ己の欲(夢)を実現さすために邁進していきます。これが国営企業の場合、そうはいきません。「どうせ国が」という姿勢が多かれ少なかれありますからね。

CXSEはそういう中国政府の息のかかった怪しいゾンビ企業を排除してくれてるんですな。

さて、まずはCXSEの基本情報からみていきましょう。

・非国営企業の情報

この情報だけだと中国国有企業がどれだけ除外されてるか分からないので、MCHI(iシェアーズMSCIチャイナETF)という中国株式市場の時価総額で上位85%を占める株式に投資ができるETFとの銘柄差を、Fund Overlapというサイトを使って比較したのが以下の画像。

私が黄色文字で追記してますが、国有企業系には金融やエネルギー系の割合が多いことが分かりますね。

CXSEの素晴らしいとこは非国営企業だけスクリーニングする手間を、経費率0.3%で実現してくれるとこです。なぜなら直近のeMAXIS Slim新興国株式インデックスファンドの年間実質コストが約0.4%ですからね。

・流動性と繰り上げ償還のリスク

CXSEの資産総額は約350億円とこれも海外ETFでは少ない部類に入りますが、ETF.com のFund Closure Risk(償還リスク) はLowであり、Implied Liquidity(流動性)も5段階で5の評価。ETF.com内のこれらの評価がどれほどの意味合いをもってるのか自信はないですが、Tradabillityの項目をSPYなど有名どころと横並びで比較しても、評価レベルは一緒でした。

まぁ同じ評価レベルであってもSPYみたいな超巨大ETFと単純比較はできないものの、過去に投資したかったGOATなんかと比べるとCXSEのLiquidity(流動性)は格段に高いと思われます。

・過去のリターン

●CXSE vs MCHI

さきほどの国営企業も含むMCHIとCXSEのリターンを比較しました。下段に添付した縦棒グラフの年次毎リターンを見るとCXSEが毎年勝ってる訳はなさそうですが、リターンが大きい年はMCHIを遥かに凌駕してますね

●CSXE vs S&P500(VOO)

次は米国株価指数と比較してみましょう。

結論からいいますと、米国株投資に人気が出てきた2017年以降は、CXSEに投資していた方が圧倒的に成績が良かったという事です。まずは設定来リターン比較から。

『人の行く裏に道あり 花の山』って格言は、古今東西あてはまりますね。

「投資先はS&P500だけで良い」ってフレーズをよく耳にしますが、そのフレーズが流行り出したここ数年は皮肉にも、「CXSEだけで良い」という結果だったわけです。

しかしここで注目してほしいのはリターン差ではなく、米中貿易戦争が始まったここ数年であってもCXSEのリターンが大きかったこと。すなわち我々が中国企業をどう思うかは別として、市場は中国企業を評価していたという事実です。

2.中国の地政学的な優位性と覇権までの道のり

米国株式を推奨する人の考えの1つに『世界最強の軍事大国』ってのがあります。

私もこの考え派だったのですが、元大統領補佐官ピーターナヴァロ氏の著書『米中もし戦わば』という本を読んで、認識が相当変わりました。

今回のブログ記事タイトルでもある『中国覇権の先行利益を狙う』には、古い知識からのアップデートが重要です。

ではここからは上記本を基に、我々が知らない米中に於ける地政学を説明します

・軍事費の観点

米国の軍事費は世界で1番高く、中国の約3倍です。

ここが『世界最強の軍事大国』の依り代の1つなんでしょうが、実は防衛費がGDPに占める割合は

米国:3%

中国:2%

対GDP比でいうと、中国の軍事費はとても安く済んでいます。なぜか?

1つは人件費。2つ目は、開発費用。

中国はサイバースパイなどで米国の極秘軍事技術を盗み出していることから、開発費はほ米国ほどかかっていないそうです。それに対して米国は陸海空の部隊を世界規模で派遣しているのと、空母をはじめとした高性能大型兵器の維持費により、桁違いの軍事費を要している訳です。

トランプ元大統領が日本や韓国に米軍駐在費用を追加請求していた理由が、ここにあります。

・軍事兵器優位性の観点

米国軍の強さを象徴するのが、空母艦隊による制空権の強さです。

米国が中東地域を攻撃した際も、空母が大活躍していたのは記憶に新しいかと思われます。ではなぜ、空母はそこまで圧倒的な戦略的優位性があるのか?

それは、海上1600Km離れた場所を時速500Km/hで航行している空母を、陸上から反撃する手段が無かったからです。しかし2014年に中国は東風21号という核弾頭搭載可能な準中距離弾道ミサイルを開発したことで、陸上から空母を反撃可能となりました。

たかがミサイルですが、費用の観点だと米空母1隻1000億ドル以上に対して、東風21号は1発数百万ドル。東風21号(ミサイル)を数百発撃つと、さすがの米軍イージス艦でも迎撃不可能であり、無敵といわれる空母を沈めることが可能です。そしてこのように安価&大量配備可能な兵器を軍事用語で『非対称兵器』と呼ぶそうです。

中国の非対称兵器の存在で、米軍の圧倒的な優勢は非常に低下しております。そして米国は赤字財政なのも相まって、年々軍事費の削減を求められています。

さらには第5世代のステルス戦闘機も中国のハッキングによって技術流出しており、中国のさらなる軍事費の増大で第5世代戦闘機の保有台数が逆転した瞬間、米中の軍事バランスが逆転するともいわれています。

スターリンがいう『量も質のうち』と、本書では何度も取り上げられております。

・経済国としての中国の存在感

米国はこの100年、敵対国に対して石油輸出などを中心に禁輸措置をとってきました。

当時は米国自体が世界の消費国となって需要に答えてきたものの、米国経済はこの20年間まともに成長していません。

以下のグラフはモーニングスターが作成したものを転載します。

中国のGDPが世界一になるのは2030年代と言われてましたが、アジア新興国を合算すると既に米国+先進国を凌駕するGDPにもなります。

中国の軍事技術が向上してきたのはスパイ活動だけでなく、米国にとっての同盟国も、中国に技術を輸出しているのが理由の1つです。

今や成長代をなくしてきた先進国にとって、中国を中心とした新興国の需要は無視できません。

そうなると米国が同盟国に対中国への経済政策を強化したとしても、同盟国はどこまで米国に追従するのでしょう?

昨今過熱気味なEV自動車に関しても、中国の生産台数は世界トップです。

3.世界の覇権国が入れ替わる時

・覇権国の影響力のサイクル

ブリッジ・ウォーターの創業者、レイ・ダリオがLinkedinに新書の内容を寄稿しており、そこに面白いグラフが掲載されてました。超直訳すると、大帝国の相対的地位の概算のグラフです

世間のニュース見てると中国が急に台頭してきてから米国が叩きにかかってると見えますが、レイ・ダリオが作成した上記グラフを見る限り、米国もすでに覇権国としての相対的な地位が低下してるんですね。

そしてこのグラフ、過去の覇権国の推移(赤・オレンジ・黒)を観る限り、どう見ても米国が再浮上して頂点をとり続けるようには思えません。マークトウェインが言った『歴史は韻を踏む』というやつです。

・基軸通貨が変わる時

世界の覇権国の台頭と、基軸通貨の切り替えには大きなタイムラグがあるそうです。なぜなら通貨というのは世界中の人々によって使用される為、経済の歴史に倣えば徐々に時間をかけて入れ替わるとのこと。

過去に世界の覇権国であったオランダからイギリス、そしてイギリスから米国への覇権国の入れ替えと基軸通貨の変化は、私がよく勉強させてもらっているグローバルマクロ・リサーチ・インスティテュートさんの記事が参考になるので添付します。

覇権国の影響サイクルのグラフからも既に米国の影響力は低下し、中国の影響力が増大しているのは歴史と同じ流れです。中国は2022年の冬季北京オリンピックでデジタル人民元の発行を目指しております。

そして上記記事と近い時期に、レイ・ダリオがこらから5~10年先に通貨市場で起こりうることを予想しています。以下は記事の引用です

米国が中国の通貨・資本市場を混乱させない限り、それら市場は急速に発達し、ますます米国の通貨・クレジット市場と競合するようになるだろう。すぐにそうなるわけではないが、今後5-10年でショッキングなほど速いペースで進むことになろう。

www.financialpointer.com

中国が好きとか嫌いとか我々の主観はどうでもよく、 ここまでの全ての流れが歴史の韻を踏みつつあります。なぜなら我々はホモサピエンスとして何万年も時間をかけて今の能力(本能)を得てきましたが、貨幣や経済という文化はたった数千年です。我々がその貨幣や経済を正確にコントロールできる能力(本能)を得るには、万単位の年数を要します。よって、この様なサイクル永遠に繰り返されるのです。

ネットワークの世界でも、中国は米国を圧倒している事実を無視してはいけません。

・優秀な人材確保

米国を推す人の主張の1つとして『米国には世界中の優秀な人間が集まる』というのがあります。これは紛れもない事実で、この10年はGAFAMなどの巨大IT企業が世界の株式を牽引してきました。

しかし人材確保という観点では最近、中国から米国大学に進んだ学生を、積極的に逆スカウトする流れがあるようです。あの野口悠紀雄さんが執筆された本が今年発売され、この人材確保に関する詳細が書かれています。

日経新聞電子版にも、興味深い記事がありましたね。私の勤務先で定年退職された大先輩も、中国企業にスカウトされて現役復帰されたと風の噂で耳にしました。あの大先輩達のノウハウが、こうやって流出していくのです

4.バリュエーション観点でのモーニングスターの見解

歴史的な話はここまでにして、ここからは投資の観点でのお話に戻します

下記動画で朝倉代表は、シラー教授が考案したCAPEレシオを基に米国株価の割高感を説明されておりました。

下のグラフはStarCapitalが公開しているCAPEレシオと将来年率リターンの相関グラフに、2020年10月末時点の米国と中国のCAPEレシオを当てはめてみました。

歴史に倣うと米国の将来10~15年間の年率リターンは3%前後の予測です。

大事なのでもう1回言いますが、向こう10~15年間での年率リターンが3%前後の予測です。来年だけではなく、向こう10~15年間ですからね。

モーニングスターの朝倉代表はこれらの観点からも、ポートフォリオには中国を中心とした新興国株式を40%組み入れることを推奨しています。

上記左側の円グラフより、先進国株式(除く日本)の割合からしても米国株式は約40%ぐらいに抑えた方がいいとの事ですね。

※先進国株式(除く日本)に占める米国の割合は80%ぐらい 50%×0.8=40%

そうなるとモーニングスターの見解としては、米国株式と中国株式を均等で保有するのを勧めているとも受け取れます。個人投資家の中には『投資先はS&P500だけで良い』って考えが多いですが、果たしてそれでいいのでしょうか?

もし中国株式が大きな利益を得たとしても、S&P500しか保有していない投資家は中国株の利益が得られず、逆に中国株しか保有していない人は、S&P500の利益を得られません。

両方を均等で保有するというモーニングスターの考えは分散投資の観点からしても、基本の『き』を抑えていますね。

5.先行利益を得る為に今こそ考えること

古典的な資本には、S&P500に●●年前から投資をしていたら△△年後に■■倍というグラフを見て羨ましい!と思った人はたくさんいるでしょう。

しかしウォーレン・バフェットやバンガードの創業者ジョン.C.ボーグルは、昔から投資先としてS&P500を勧めてきました。それでも個人投資家がS&P500に注目し出したのはほんの数年前からです。

その理由として、S&P500がリーマンショック以降輝かしいリターンを上げてきたのがあると思われます。しかし日本からS&P500に手軽に投資ができるようになった2017年以降、S&P500に投資するよりもCXSEに投資してた方が正解だったのは紛れもない事実です。

『●●年前から投資をしていたら△△年後に■■倍』という先行者利益を得るには、今こそ新興国株式に投資する時ではないでしょうか?

この記事が、皆様の良い投資ライフに繋がれば幸いです。

明日のベストバイストック2020の担当は、粋狂さんです。どんな銘柄を記事にされるのか楽しみですね!

↓↓ブログランキングの投票ボタンです。

良ければ、ボタンをクリックしてもらえると嬉しいです☆