こんばんわ、きしやんです。

ポートフォリオにはその人の投資思想・理念がでると言われています。3月のコロナショック以降に積み立て銘柄を増やしたので、銘柄の紹介とその狙いをお伝えしたいと思います。

9月25日時点で保有しているリスク資産(つみたてNISA+特定口座)のポートフォリオは以下のようになります

なお、紹介する順番は組み入れ比率ではなく、投資戦略の狙いや枠組みとなります。

1.シーゲル流 D-I-V戦略

ジェレミー・シーゲル教授は著書『株式投資の未来』にて、長期的なリターンを狙う方法としてD-I-V指針なるものを説かれております。※詳細は自分で読んでね♪

●野村つみたて外国株投信:58.3%

D-I-V戦略のIであり、指数MSCI ACWI(除く日本)にパッシブ運用を行う我が家の旗艦ファンドになります。つみたてNISAではこれだけ買ってます。

類似ファンドにeMAXIS Slim全世界株(除く日本)がありますが、これは野村つみたて外国株投信より信託報酬が安いのですが、実質コストだとあまり差はありません。

●楽天VYM:3.9%

D-I-V戦略のDであり、バンガード社の高配当ETF「VYM:バンガード・ハイディビデンド・イールド」を買い付ける投資信託になります。投信を選ぶ理由は、少額投資による購入の利便性ですね。高配当戦略は、今みたいに不景気の時に威力を発揮し続けます。

米国在住企業への集中投資となるので、理想買い付け額の0.6倍ぐらいで積み立て。

●VTV:4.8%

D-I-V戦略のVであり、バンガード社のETF「VTV:バンガード・バリュー」です。

ジェレミー・シーゲル教授は著書『株式投資の未来』にて以下のように説いています

バリュエーションはものいう。 どんなときもだ。

ほんとは投信で代用したかったのですが、信託報酬の水準と魅力的なコンセプトで合致する商品がないので、やむなしでETFを買い付けてます。

米国在住企業への集中投資となるので、理想買い付け額の0.6倍ぐらいで積み立て。

相変わらずNASDAQやGAFAMのハイテク系に人気がありますが、毎月の積み立て額に於ける上記3銘柄の割合は70%弱はにもなります。

2.ライフサイクル投資術

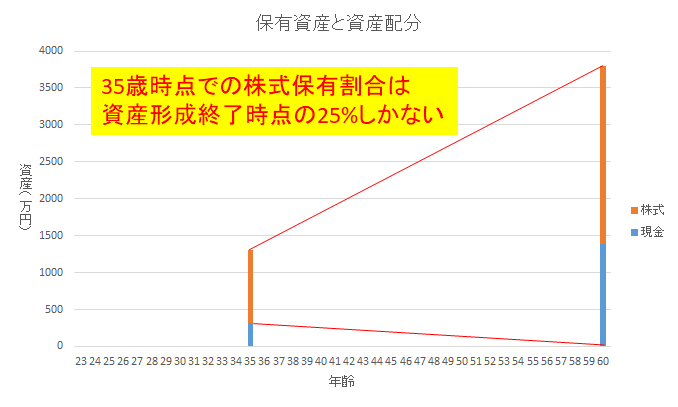

投資はアセットアロケーションがリターンの9割を決めと言われるので、運用終了時点のポートフォリオから逆算して、積み立て元本が少ない若い時期は2倍までレバレッジをかけて運用し、リタイアメント年齢に向けてレバレッジの比率を下げましょう!って感じです。

説明すると長くなるので、下記記事参照

www.oyagakoniosieyou-fosterassets.com

●SPXL:6.0%/TMF6.6%

SPXLは、Direxion社のS&P500に対して3倍のレバレッジかかったETFです。

TMFは、Direxion社のICE米国国債20年超指数に対して3倍のレバレッジかかったETFです。

ライフサイクル投資術ではレバレッジかけてフルインベストメント運用するんですが、俺はチキンなんでそんなことできませんꉂꉂ(ˊᗜˋ*)

よって、積み立てにてレバレッジ比率を上げてます。ほんとはVTみたいな全世界株式に分散された指数にレバレッジをかけたいのですが、SBI証券から買える・流動性・純資産総額から消去法でSPXLにしてます。アメ株に魂売った訳ではないので、念のため。

債券であるTMFを買ってる理由は最小分散レバレッジ運用をしてるんですが、最近思ったのが積み立てなら最小分散する必要なくねꉂꉂ(ˊᗜˋ*)?

なもんでTMFは当記事執筆段階で売却作業中。

SPXLの積立額は、全体の毎月の25%ぐらいです。

3.下落時に積極的に狙った銘柄

●iFree NEXT NASDAQ100:4.6%

3月の急落以降に積み立ててたファンドです。買うことが心地よくなってきた7月中旬ぐらいに積み立て設定は解除しましたが、25%近いリターンだしてくれてますね。

再び急落したら少し積み立てようかと思います。

4.さらなる資産クラスの分散として

●コモンズ30:1.7%

野村つみたて外国株投信は日本株式が入っていないので、どうやって日本株に投資しよっかな~?って悩んでたんですよね。かと言ってTOPIXや日経225みたいな糞指数に投資したくはない。

で、3月の急落以降、国内個別株で欲しいな~って思うのが色々あったんですよ。

いくつか銘柄名をピックアップすると小松製作所、信越化学、ダイキン工業、堀場製作所、東レ、旭化成とか。

でも単価高いし、決算書追うのめんどいし・・・あれ?コモンズ30に買いたい銘柄だいたい入ってるやん!みたいな感じでこれにしたꉂꉂ(ˊᗜˋ*)

最近組み入れた銘柄の中でコモンズ30がかなり後発だったので、組み入れ比率としてはかなり小さいです。最近の積み立て割合は10%ぐらい?

●ニッセイグローバルリート:3.2%

最近のレイ・ダリオの影響もあり、株式だけでなく幅広い投資に分散しようと思ってリートへの積み立ても再開しました。コロナ禍でREIT市場ズタボロですし、生活様式が変わるともいわれてます。

しかし新興国圏がさらに発展するのに不動産は切っても切れない存在なのも事実ですからね。かと言ってREIT市場が世界の資産クラスに占める割合は数%なので、あまりオーバーウェイトしないように意識してます。積立額の5%ぐらいの位置づけです。

●iシェアーズゴールドインデックス(ヘッジ無し):2.7%

世界中の中央銀行が金融緩和を行っているので、貨幣の価値はゴールドに対して相対的に低下=ゴールドの価値が上昇しています。

しかしゴールドは利回りがないから投資対象として懐疑的だったんですが、先日のピクテセミナーで米国M1と金価格の関係性の説明で一部納得感がでました

よって、ゴールドもグローバルREITと同じぐらいの割合で積み立ててます

●eMAXIS Slim新興国株インデックス:8.1%

新興国株インデックスは追加というより、前から積み立ててる銘柄です。

Twitter見ててもインデックス投資=S&P500という風潮がますます強くなってきたので、オーバーウェイトで積み立てようと決意しました。

というか金融と経済の歴史を振り返ると、単一国が世界の覇権を握り続けたことってないんですよね。アメリカ株が強いのはWW2以降に米ドルが基軸通貨になったのが最たる理由であって、今はその基軸通貨としての存在が危うくなりつつあります。

予想ですが、デジタル通貨の発行が1つのターニングポイントになるのではと思ってます。そして先日のモーニングスターの投信EXPO2020の朝倉さんセミナー見てても、新興国市場への投資は重要でしょう。

こちらも積立額の10%ぐらいかな? 楽天VYMとVTVで削ったぶんを、Slim新興国にしてる感じですね。

4.その他枠

●eMAXIS Slim全世界株(除く日本)

妻のつみたてNISAは楽天カードで積み立て設定してるのですが、楽天ポイントの使い道としてコロナショックのタイミングで買っただけꉂꉂ(ˊᗜˋ*)

こんなとこです。

これ以上銘柄は増やさないようにする計画です。

それでは皆様、良い投資ライフをお過ごしください☆

↓↓ブログランキングの投票ボタンです。

良ければ、ボタンをクリックしてもらえると嬉しいです☆